Column

コラム

住宅ローン減税で還元される税金はいくらか?具体例をみてみよう。【2024年~2025年新築住宅購入】

補助金や制度2024/06/27

|

最新版≫【2025年新築住宅購入】住宅ローン減税 子育て世帯等に対する控除の拡充 はこちら 2025.01.31更新 |

住宅ローン減税(控除)は、住宅ローンを利用して住宅を新築、取得、増改築を行う際の減税制度です。

住宅ローン減税を利用する上で気になるのは、ご自身が購入した場合に「税金がいくら還元されるか」ではないでしょうか?

ここでは2024年以降に新築住宅を購入した場合のポイントや住宅ローン減税シミュレーションの具体例をまとめました。

〈2024年住宅ローン減税の改正ポイント〉

2024年度からの新築住宅購入では、控除率や控除期間などが見直されるとともに、環境性能などに応じた借入限度額の上乗せ措置などが実施され、適用期限が2025年まで延長されました。

また、子育て世帯や若者夫婦世帯が2024年に入居する場合は、2023年入居の借入限度額水準を維持することで、子育て世代の住宅取得を支援することが決まっています。

▼2024年1月以降の新築住宅の住宅ローン減税

●支援対象:認定長期優良住宅・認定低炭素住宅、ZEH水準省エネ住宅、省エネ基準適合住宅の新築

●控除率:各年末の住宅ローン残高の0.7%(控除期間:最大13年間)

●借入限度額について、子育て世帯・若者夫婦世帯※が2024年度(令和6年)に入居する場合には、令和4~5年入居の水準を維持し、子育て世代の住宅取得を支援します。

※「19歳未満の子を有する世帯」又は「夫婦のいずれかが40歳未満の世帯」

●新築住宅の床面積要件を40㎡以上に緩和する措置(合計所得金額1,000万円以下の年分に限る。)について、建築確認の期限を令和6年12月31日(改正前:令和5年12月31日)に延長する。

≫参照:国土交通省HP「https://www.mlit.go.jp/jutakukentiku/house/jutakukentiku_house_tk2_000017.html」

それでは、上記の改正ポイントを含めて、購入する世帯別(子育て世帯・若者夫婦世帯/その他の世帯)、住宅性能別に住宅ローン減税の控除額の具体例を見ていきましょう。

〈住宅ローン減税 控除額の具体例〉

①子育て世帯・若者夫婦世帯が新築住宅を購入した場合の住宅ローン減税

ここでいう子育て世帯・若者夫婦世帯とは「19歳未満の子を有する世帯」又は「夫婦のいずれかが40歳未満の世帯」を指します。

【早見表】控除率:各年末の住宅ローン残高の0.7%(控除期間:最大13年間)

| 対象の住宅 | 借入限度額 | 控除額 | 各年の控除額(上限) | 控除額の合計(上限) | |

| 2024年に入居 |

認定長期優良住宅 認定低炭素住宅 |

5,000万円 | 0.7% | 35万円 | 35万円×13年 =455万円 |

| ZEH水準省エネ住宅 | 4,500万円 | 31.5万円 |

31.5万円×13年 =409.5万円 |

||

| 省エネ基準適合住宅 | 4,000万円 | 28万円 | 28万円×13年 =364万円 |

||

| 2025年に入居 |

認定長期優良住宅 認定低炭素住宅 |

4,500万円 | 0.7% | 31.5万円 |

31.5万円×13年 =409.5万円 |

| ZEH水準省エネ住宅 | 3,500万円 | 24.5万円 | 24.5万円×13年 =318.5万円 |

||

| 省エネ基準適合住宅 | 3,000万円 | 21万円 | 21万円×13年 =273万円 |

子育て世帯・若者夫婦世帯の場合、入居するタイミングで控除額の上限が異なりますので、注意が必要です。上の表のとおり、控除額に差が出ることが確認できます。

住宅ローン減税シミュレーション例①-1)2024年入居の場合

2024年7月に19歳未満の子どもがいる世帯が、4,000万円の住宅ローンを借り入れて、新築住宅(省エネ基準適合住宅)を購入した場合。

借入額/4,000万円、月々返済/約101,000円、変動金利/0.34%、返済期間/35年、金融機関/りそな銀行京都支店

2024年に入居の場合、各年の控除額は上限28万円です。

2024年年末時点の借入残高が3,946万円だとすると、借入残高の0.7%=27.6万円が所得税から還元されます。

年末の借入残高×0.7%なので、徐々に控除額は下がっていきます。13年間で住宅ローン控除の合計金額は約299.3万円です。

納めている所得税が25万円であれば、25万円全額が還付され、所得税が30万円であれば27.6万円が控除されます。納税額以上に控除されないのでご注意ください。控除額に満たなかった2.6万円(27.6万円-25万円)は、住民税から還付されます(上限あり)。

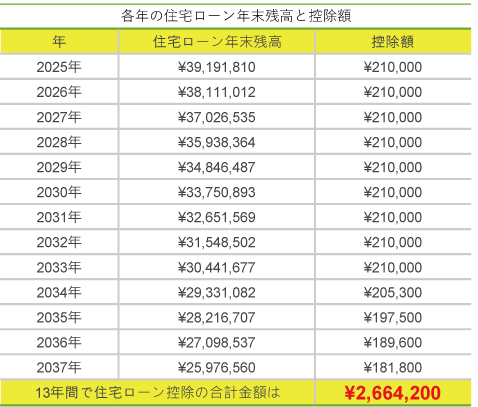

住宅ローン減税シミュレーション例①-2)2025年入居の場合

2025年4月に19歳未満の子どもがいる世帯が、4,000万円の住宅ローンを借り入れて、新築住宅(省エネ基準適合住宅)を購入した場合。

借入額/4,000万円、月々返済/約101,000円、変動金利/0.34%、返済期間/35年、金融機関/りそな銀行京都支店

シミュレーション1と同じ条件で購入していても入居年月が異なるため、各年の控除額は上限21万円になります。

2025年~2033年まで上限21万円が控除されます。2034年から控除額が徐々に下がっていきます。

13年間で住宅ローン控除の合計金額は約266.4万円です。

納めている所得税が25万円であれば、21万円全額が控除され、控除に満たなかった4万円は、住民税から還付されます(上限あり)。

子育て世帯・若者夫婦世帯は同じ条件で新築住宅を購入していても、入居年月が異なるだけで、13年間で住宅ローン控除額が約32.9万円の差がでてきます。

②その他の世帯(一般世帯)が新築住宅を購入した場合の住宅ローン減税

【早見表】控除率:各年末の住宅ローン残高の0.7%(控除期間:最大13年間)

| 対象の住宅 | 借入限度額 | 控除額 | 各年の控除額(上限) | 控除額の合計(上限) | |

| 2024年~2025年に入居 |

認定長期優良住宅 認定低炭素住宅 |

4,500万円 | 0.7% | 31.5万円 |

31.5万円×13年 =409.5万円 |

| ZEH水準省エネ住宅 | 3,500万円 | 24.5万円 | 24.5万円×13年 =318.5万円 |

||

| 省エネ基準適合住宅 | 3,000万円 | 21万円 | 21万円×13年 =273万円 |

一般世帯の場合、2024年に入居しても、2025年に入居しても、控除額に変動はありません。

住宅ローン減税シミュレーション例)

2024年7月に一般世帯が、4,500万円の住宅ローンを借り入れて、新築住宅(ZEH水準省エネ住宅)を購入した場合。

借入額/4,500万円、月々返済/約113,000円、変動金利/0.34%、返済期間/35年、金融機関/りそな銀行京都支店

各年の控除額は上限24.5万円です。

2025年~2031年まで上限24.5万円が控除されます。2032年から控除額が徐々に下がっていきます。13年間で住宅ローン控除の合計金額は約308.1万円です。

ZEH水準省エネ住宅の控除額上限「24.5万円×13年=318.5万円」より10万円ほど少ないですが、ほぼ上限近くまで住宅ローン減税を利用できていることがわかります。

③省エネ基準を満たさない新築住宅の住宅ローン減税

2024年~2025年度に省エネ基準に適合しない住宅「その他の住宅」に入居する場合は、要件を満たしていれば、借入限度額2,000万円・控除期間10年として、住宅ローン減税の適用を受けることが可能です。

2023年12月31日までに新築の建築確認を受けている50㎡以上の新築住宅に入居する場合、

【早見表】控除率:各年末の住宅ローン残高の0.7%(控除期間:最大10年間)

| 借入限度額 | 控除額 | 各年の控除額(上限) | 控除額の合計(上限) | |

| 2024年~2025に入居 | 2,000万円 | 0.7% | 14万円 | 14万円×10年 =140万円 |

省エネ基準を満たさない「その他新築住宅」に2024年以後に入居する場合にも注意が必要です。床面積が50㎡以上の住宅については、令和5年12月31日までに建築確認を受けているか令和6年6月30日までに完成していれば住宅ローン減税の適用を受けることができます。

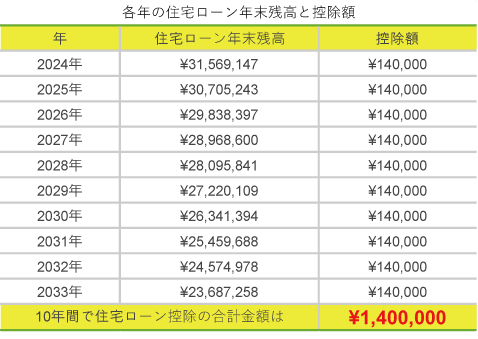

住宅ローン減税シミュレーション例)

2024年7月に若者夫婦世帯が、3,200万円の住宅ローンを借り入れて、省エネ性能を満たさない新築住宅(2023年建築確認取得)を購入した場合。

借入額/3,200万円、月々返済/約80,800円、変動金利/0.34%、返済期間/35年、金融機関/りそな銀行京都支店

各年の控除額は上限14万円です。

2024年~2033年まで上限14万円が控除されます。10年間で住宅ローン控除の合計金額は140万円です。

その他新築住宅の場合、住宅ローン借入額が2,800万円以上が、各年の控除額の最大14万円を10年間受け取ることが可能な目安です。

※住宅ローン減税シミュレーションはあくまで目安です。控除やその金額を保証するものではありません。

上限額が還付されるとは限らない

法律の規定に基づいて建築された「省エネ基準適合住宅」「ZEH水準省エネ住宅」「認定住宅」は、借入限度額が高めに設定されています。ただし、全ての人が上限額まで受け取れるわけではありません。

年末時点の借入残高が、借入限度額である場合、各年の上限額まで還付されますが、返済が進んだり繰り上げ返済によって借入限度額を下回った場合、上限額での控除を受けることができません。

例えば、新築の認定長期優良住宅・低炭素住宅を購入した場合、住宅ローン年末残高が5,000万円以上であれば、子育て世帯・若者夫婦世帯なら最大の35万円、一般世帯なら31.5万円の還付を受けることができます。

しかし、返済が進み、例えば残高が4,000万円であれば還付額は「4,000万円×0.7%=28万円」となり、上限の35万円/31.5万円より少ない金額になります。

次は戻ってくる税金のはなしです。最大35万円の還付が受けられたとして、納めている所得税が30万円であれば、30万円全額が還付されます。控除額に満たなかった5万円(35万円-30万円)は、住民税から還付されます(上限あり)。

返済が進んだ翌年、還付額が28万円であれば、所得税から28万円が控除されます。

まとめ

「住宅ローン減税」は、控除率0.7%、控除期間は原則として13年間です。

住宅ローン減税の控除額は、各年末の借入残高に控除率を乗じて計算します。

住宅ローン減税シミュレーションをご覧いただきながら、ご自身が購入する新築住宅の場合の控除額がいくらになるか参考にしてみてください。

≫前の記事に戻る「2024年版 住宅ローン減税」

※備考/注意点※

■ローン概要●金融機関/りそな銀行京都支店●金利/変動金利年0.34%「通常変動金利 年2.475%から、お借り入れ当初からご返済まで最大-2.135%後の融資金利」●返済期間/35年※金利見直しにより返済金額は変動いたします。融資金利についてはりそな銀行において審査がございます。※融資手数料型の場合です。

■記載の住宅ローン減税シミュレーションは、特定条件に基づいて計算された参考数値であり、控除やその金額を保証するものではありません。

▼所得税と住民税の計算における各控除については、以下に従って計算しています。

・所得控除は、基礎控除・扶養控除(配偶者控除含む)・社会保険料控除を考慮しており、その他の控除(生命保険料控除等)は考慮していません。

・基礎控除は、所得税は48万円、住民税は43万円としています。

・扶養控除は、所得税は一律38万円、住民税は一律33万円としています。

・社会保険料控除は、会社員の方を想定しており、一定の試算式に基づいて計算しています。

![]() 「

補助金や制度 」の最新記事

「

補助金や制度 」の最新記事